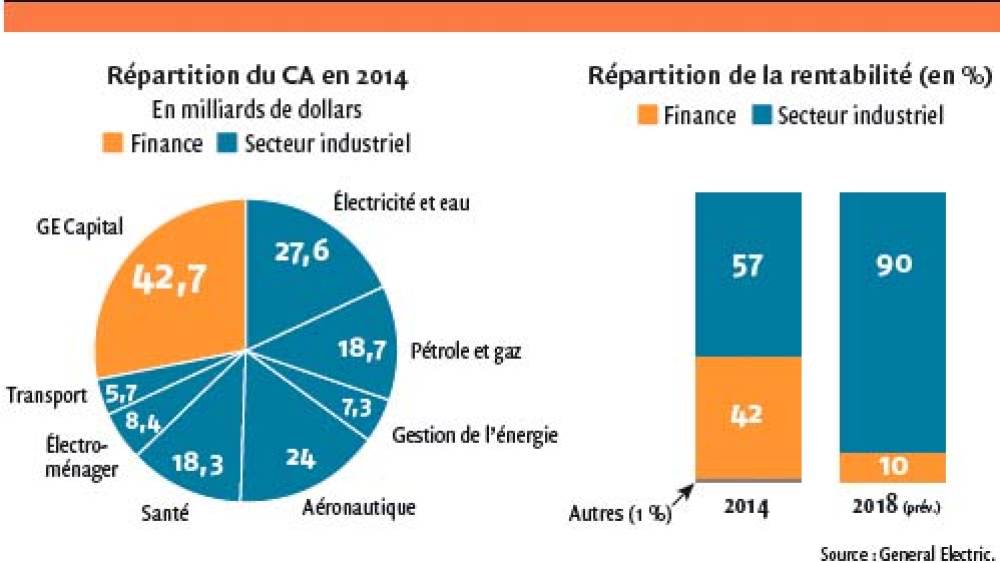

Après avoir réduit progressivement son exposition au secteur financier depuis la crise des subprime, c’est véritablement un grand coup d’accélérateur que vient de donner General Electric à sa stratégie de recentrage sur ses activités industrielles. Pour rappel, le groupe a pour objectif en 2018 de réaliser 90 % de ses profits dans ses métiers industriels, contre 57 % en 2014 et 37 % en 2001.

Le 10 avril dernier, le conglomérat américain a en effet annoncé la cession de la quasi-totalité du portefeuille d’actifs immobiliers de GE Capital au fonds de capital-investissement Blackstone et à la banque américaine Wells Fargo, pour un montant de 26,5 milliards de dollars (voir Encadré 1). Quelques jours plus tard, il a également ouvert des discussions avec Wells Fargo en vue de lui vendre son portefeuille de 74 milliards de dollars de prêts et de crédit-bail aux entreprises.

Plus généralement, les activités de GE Capital mises en vente englobent les prêts aux entreprises, le crédit-bail, les activités de cartes de crédit ainsi que le crédit à la consommation aux États-Unis et à l’international. En revanche, il conservera les activités financières directement liées à ses activités industrielles, comme le financement d’avions (GECAS est le numéro un mondial du leasing) et de l’énergie ou encore le crédit-bail d’équipements de santé.

Avec 42,7 milliards de dollars de chiffre d’affaires en 2014, 47 000 salariés et une présence dans plus de 70 pays, GE Capital était pourtant l’une des activités principales du groupe (voir Encadré 2). GE Capital figurait même dans le top 10 des banques américaines jusqu’à la crise financière de 2008. Après avoir déjà ramené les actifs de GE Capital de 538 milliards de dollars en 2008 à 363 milliards l’an dernier, son objectif vise à ramener ces activités financières et bancaires à 90 milliards d’ici à 2018. La taille de GE Capital aura ainsi été réduite de 75 %.

S’il est plus rapide et massif qu’anticipé, ce mouvement stratégique n’est pas une surprise, pour trois raisons principales :

- tout d’abord, il s’agit de simplifier la structure du conglomérat pour lui permettre de délivrer de meilleurs résultats sur son cœur de métier. La cession de la plupart des actifs de GE capital devrait ainsi lui permettre d’avoir une meilleure visibilité et un recentrage de ses moyens financiers sur les activités purement industrielles ;

- la deuxième raison est de quitter une activité très réglementée et moins rentable que les activités industrielles. En effet, GE Capital avait été classifié en juillet 2013 par les régulateurs américains comme une « non-banque, mais institution financière systémiquement importante » (SIFI). En réduisant la voilure, GE cherche ainsi à sortir de ce cadre très réglementé et de toutes les règles prudentielles en matière de capital qui ont émergé ces dernières années ;

- enfin, il s’agit de répondre aux attentes des actionnaires et des investisseurs en matière de redistribution. Début avril, les dirigeants ont indiqué qu’ils redistribueraient 90 milliards de dollars à leurs actionnaires sous forme de dividendes et de rachats d’actions d’ici à 2018. Le produit des cessions actuelles et à venir concernant sa filiale financière y contribuera fortement.

Achevé de rédiger le 22 mai 2015