Profil des 16-29 ans : Que veulent les jeunes clients des banques ?

Créé le

10.11.2010-

Mis à jour le

05.03.2014Avec un PNB généré de 50 à 200 euros par an, le jeune client est avant tout un pari sur l’avenir pour la banque. À condition qu’il ne cède pas aux premières sirènes venues quand il prendra son autonomie financière. État des lieux de la relation entre banques et jeunes.

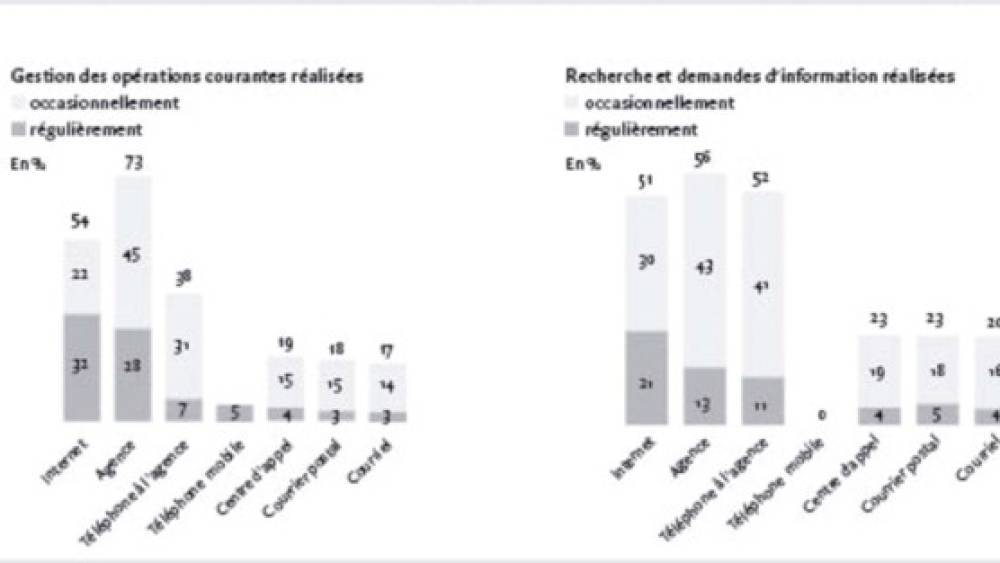

Il existe des marchés à forts enjeux pour les banquiers. Certains le sont par leur valeur, d’autres par le potentiel qu’ils représentent. Le marché des jeunes appartient principalement à cette seconde catégorie. En quelques années, les jeunes franchissent de nombreuses étapes, passant d’adolescents à jeunes actifs. Ils sont alors confrontés à d’importants changements de situation : études, départ du foyer, premier travail, vie à deux, premier enfant, projets à financer… ...