Finance de marché

Taux de facilité négatif, marché interbancaire, et arbitrages

Créé le

10.02.2015-

Mis à jour le

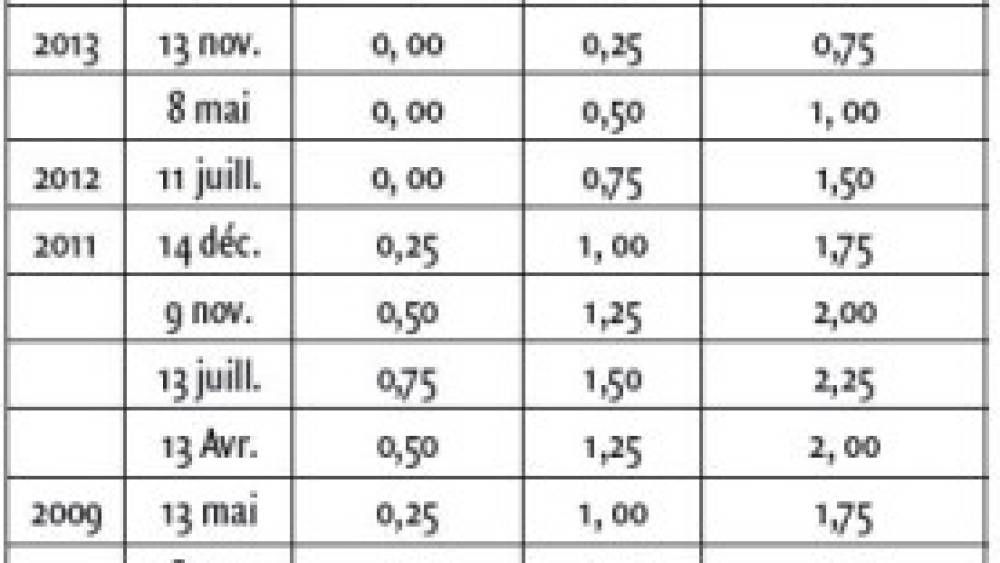

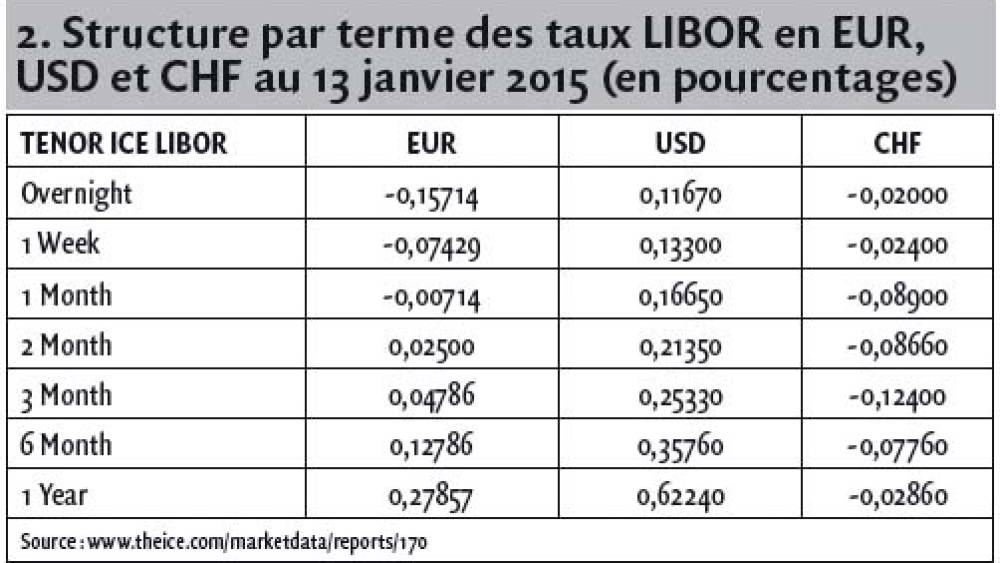

10.08.2015En juin 2014, la BCE rend négatif le taux de la facilité de dépôts, l’un des taux d’intérêt directeurs qu’elle administre. L’objectif de cette analyse est de présenter de manière simple et pédagogique l’évolution des taux directeurs de la BCE, les conséquences sur le marché interbancaire d’un taux de facilité négatif, et enfin les possibles arbitrages qui en résultent.

La crise des subprime et, plus récemment, la crise des dettes souveraines ont contribué à modifier la politique monétaire (traditionnelle) puisque les banques centrales utilisent désormais des instruments considérés comme non conventionnels, tels que les opérations de refinancement à long-terme (sur 3 ans) ou l’achat ferme de dettes souveraines qui les exposent ainsi au risque (de crédit) souverain. Ce faisant, les banques centrales ont considérablement changé la taille de leur bilan, contrairement à ...