Maroc

Réglementation : avez-vous entendu parler de FATCA ?

Créé le

09.04.2015-

Mis à jour le

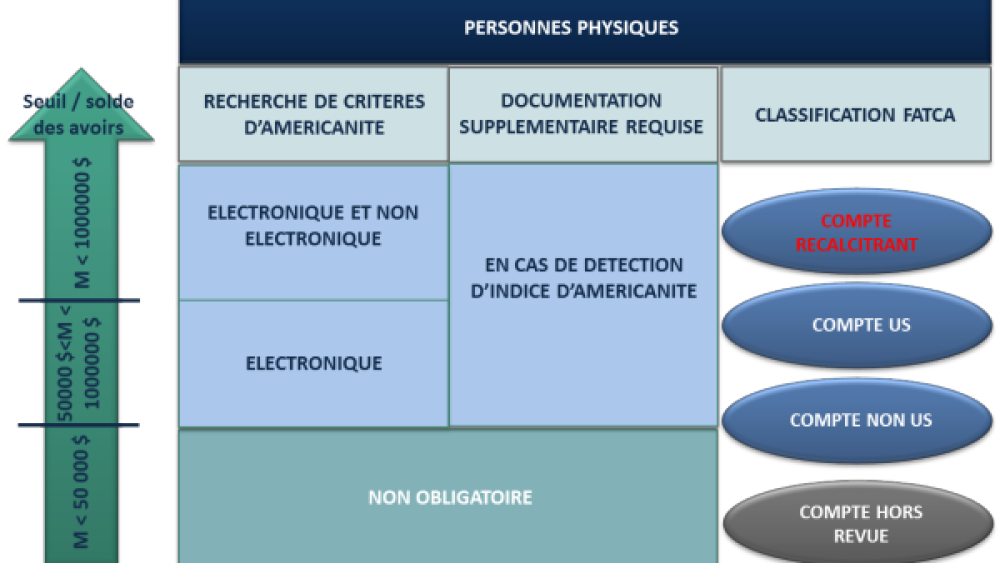

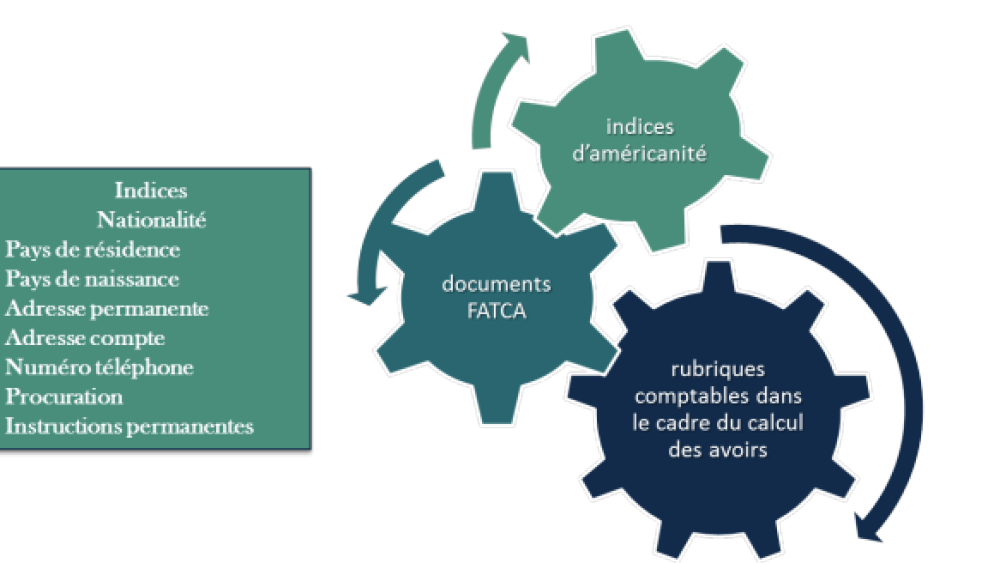

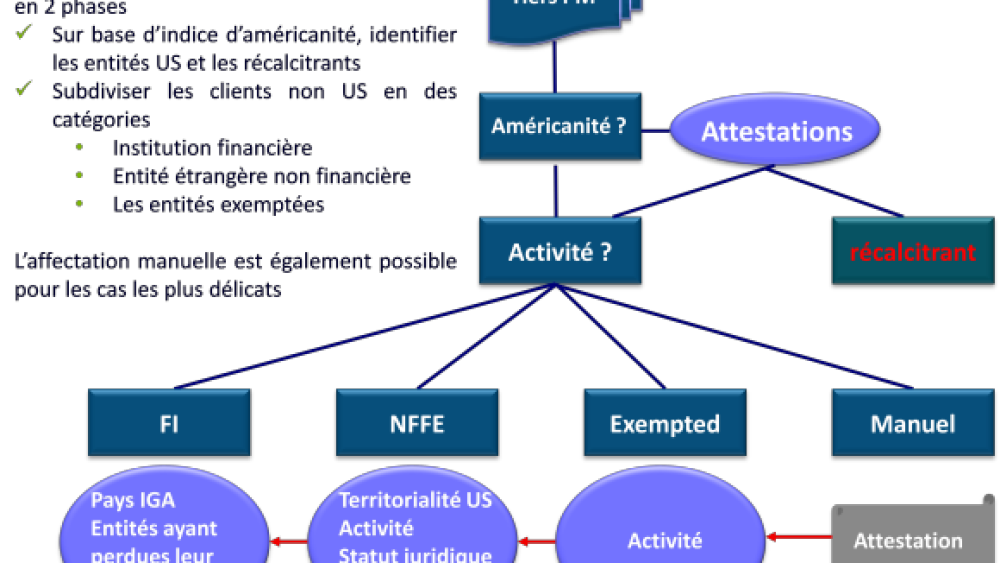

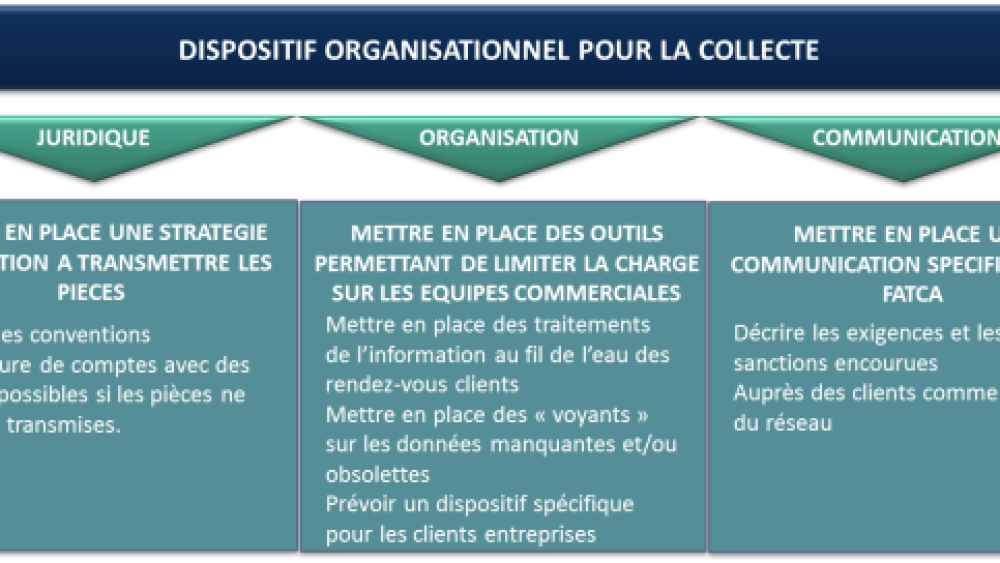

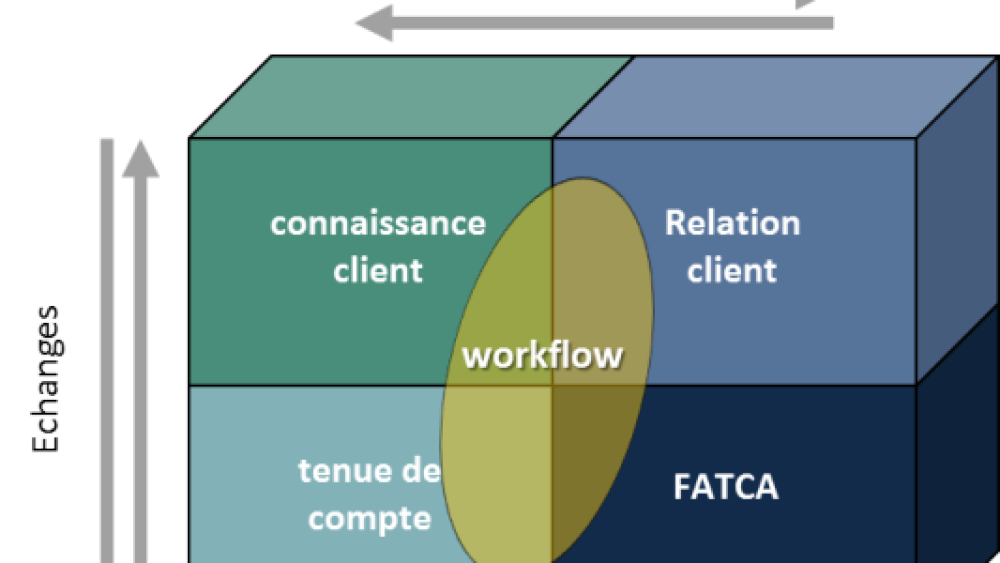

13.04.2015L'absence, au niveau d'un État, de signature d'accord portant sur la mise en œuvre de FATCA ne signifie pas, pour les établissements financiers domestiques, qu'ils doivent ignorer cette réglementation. Dans tous les cas, une mise à plat de l'organisation et des systèmes doit être engagée, afin d'éviter toute représaille future de la part des autorités américaines.

En 2010, le règlement Foreign Account Tax Compliance Act (FATCA) est adopté par les élus américains. Il consiste à lutter contre l’évasion fiscale en identifiant les contribuables américains dans les sociétés financières étrangères. Avec ce texte, les États-Unis cherchent à optimiser la perception d’impôts dus par les citoyens et résidents américains investissant en dehors du pays et ne déclarant pas les revenus ainsi générés.

FATCA est ...

![[Web Only] Tarifs bancaires : les banques amortissent l’inflation [Web Only] Tarifs bancaires : les banques amortissent l’inflation](http://www.revue-banque.fr/binrepository/480x320/0c0/0d0/none/9739565/MEBW/gettyimages-968963256-frais-bancaires_221-3514277_20240417171729.jpg)