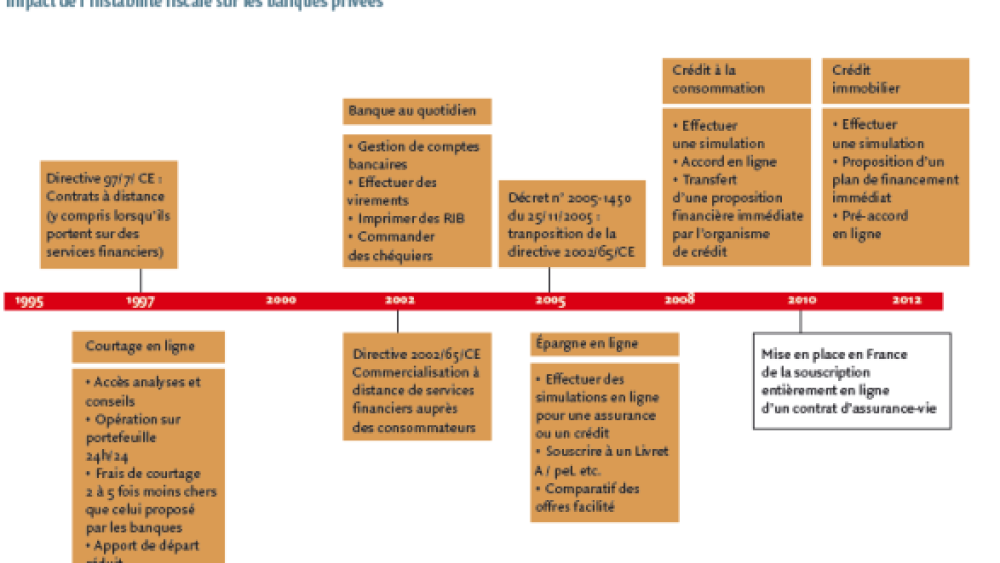

Du courtage en ligne né à la fin des années 1990, en passant par la banque au quotidien et l’épargne, l’exploitation d'Internet pour la distribution de produits financiers s’est largement développée ces quinze dernières années. Dans le paysage complexe des banques présentes sur la toile, on peut identifier plusieurs modèles concurrents.

Tout d’abord, on trouve les services bancaires classiques des banques traditionnelles qui complètent leurs réseaux d’agences physiques. En effet, les banques ont depuis longtemps déjà mis en ligne de l’information à la disposition de leurs clients, afin de leur permettre de consulter leurs comptes de chez eux ou d’accéder à des fiches produits et aux tarifs. Ces services bancaires en ligne se sont rapidement enrichis par des actes de gestion simples (virements, demandes de RIB, commande de chéquier, gestion de l'épargne, etc.). Ces services se sont tellement développés qu’on n’imaginerait plus aujourd’hui qu'une banque traditionnelle puisse s’en passer. La digitalisation correspondait en effet à une attente forte des clients et à une volonté de la banque de réduire ces coûts de gestion en déportant les opérations courantes en dehors de l’agence.

À côté de ces services bancaires en ligne, nous avons vu apparaître des banques 100 % Internet. La plupart du temps, ce sont des filiales des grandes banques, les pionniers, indépendants, s’étant fait racheter quelques années après leur lancement (boursorama, fortunéo, selftrade, etc.). Ces nouveaux acteurs suivent des stratégies opposées en se positionnant soit en concurrence directe avec les banques traditionnelles, avec l’objectif de gérer intégralement la relation bancaire des clients, soit en complément des banques, dans une logique de spécialisation sur certains produits.

Dans le premier cas, la banque en ligne a été pensée comme une agence à part entière. Le client se voit attribuer, selon les enseignes, un conseiller clientèle intuitu personae ou un conseiller virtuel. La banque propose tous les services d’une banque traditionnelle. Des visios ou des appels téléphoniques remplacent les rendez-vous à l’agence. Les documents sont transmis par voie postale ou au format numérique, en fonction de leur caractère juridique. Les acteurs sont nombreux à s’être positionnés sur ce segment. LCL s’était lancé avant la concurrence, avec e-LCL. Plus récemment, on a vu naître monbanquierenligne du groupe Caisse d’Épargne. Le dernier né vient de BNP Paribas avec Hello Bank. Cette dernière pousse le modèle jusqu’à imposer l’exclusivité de la relation bancaire. Le client doit choisir entre le réseau traditionnel ou Hello Bank, mais ne peut pas être titulaire d’un compte dans les deux enseignes.

Une nouvelle gamme de produits easy

Le modèle économique de ces acteurs repose sur la simplicité, voire sur une stratégie low cost. Une étude

La recherche de la simplicité est une tendance qui se développe avec les banques en ligne faisant naître une nouvelle gamme de produits, appelée easy, dont le mix marketing se caractérise par :

- des produits intuitifs, faciles d’utilisation et ayant une vraie valeur ajoutée par rapport à la gamme de produits existante, dans la mesure où ils facilitent la vie des consommateurs. La plupart des banques en lignes se sont développées sur ce créneau, en proposant un produit unique, souvent un compte épargne bien rémunéré, à l’inverse du vaste choix de la gamme traditionnelle (Livret A, Compte à terme, Assurance Vie, Codevi, etc.) ;

- une politique tarifaire ajustée, où le consommateur ne paie que pour ce qu’il consomme (par exemple les compagnies aériennes low cost, qui rendent optionnels les services jugés superflus pour proposer un prix de vente serré). Boursorama a par exemple été l’un des premiers à proposer une carte visa premier gratuite et sans package complexe à décrypter ;

- une stratégie de distribution repensée, qui permet aux clients de consommer où et quand ils le désirent, en utilisant notamment la flexibilité offerte par les nouvelles technologies. Bien entendu, c’est l’essence même des banques en ligne de proposer des sites Internet disponibles 24h/24 et bien souvent des applications mobiles complémentaires ;

- une communication directe, claire et sans jargon, personnalisée et interactive, afin de créer un lien continu avec les consommateurs. Souvenons-nous par exemple des campagnes d’affichage d’ING Direct : seul le taux de rémunération de l’épargne était mis en avant.

Des clients plus avertis et plus exigeants

Les banques ont compris l’intérêt de s’inscrire dans cette tendance, d’autant qu’elles doivent faire face à un double phénomène : d’une part, un contexte défavorable (tarifs critiqués, image post-crise financière, loi mobilité bancaire…) et, d’autre part, l’émergence d’une nouvelle catégorie de clients, plus avertis et exigeants, qui n’hésitent pas à comparer les offres du marché pour identifier le meilleur ratio prix/qualité/service correspondant à leur besoin. Ainsi, les banques cherchent à recentrer leurs offres sur le consommateur et jouent la carte de la proximité :

- les produits bancaires se personnalisent, à l’image de la tarification « à la carte » mise en place par LCL, qui propose des réductions tarifaires selon le nombre de produits souscrits. L’offre se segmente, comme avec le package « senior » proposé par le Grupo Banco Popular qui inclut des services à la personne et l’accès à un club de loisirs. Les banques essayent de s’adapter aux contraintes des clients, comme la Commerzbank qui a lancé des agences ouvertes 7j/7 avec des horaires étendus ;

- les banques multiplient les offres en ligne, à l’instar de Boursorama Banque qui propose l’« easy chèque », service permettant d’envoyer un chèque depuis Internet. Elles investissent également les médias sociaux qui leur permettent d’interagir avec leurs clients, et de partager des informations sur l’actualité financière, comme JP Morgan qui a créé un compte Facebook et Twitter ;

- les banques parient sur le mobile comme support pour transmettre de l’information, réaliser des transactions bancaires (transfert d’argent), voire des actes de souscription.

En effet, nombre de sites bancaires souffrent encore d’un manque d’ergonomie et de fluidité. Le nombre de clics nécessaires pour réaliser des opérations simples montre que les banques n’ont pas complètement intégré les pratiques comportementales des internautes. Les sites bancaires ont tendance à reprendre les brochures commerciales, alors que les pages devraient être allégées pour prendre en compte la manière dont l’information est analysée sur Internet.

Entre contraintes réglementaires et volonté d’afficher une réelle expertise financière, le chemin de la simplification est toujours difficile à suivre pour les banques.

Le modèle de Boursorama, par exemple, est tiraillé entre la stratégie low cost et, au contraire, les origines de la marque fondée sur le trading pour les CSP+ parisiennes.

Toujours est-il que ces banques 100 % Internet concurrencent les banques traditionnelles à réseau en pariant sur la numérisation des processus et la désaffection des agences, notamment par les plus jeunes générations.

Une grande diversité dans les pratiques

Certains acteurs ont fait le pari de la spécialisation et de l’expertise, à l’instar de BforBank, la banque privée en ligne du Crédit Agricole. Dans ce modèle, déjà adopté par fortunéo ou INGDirect, l’objectif affiché est clairement de collecter de l’épargne.

À cet effet, les banques proposent des dépôts avec des rémunérations boostées. En effet, à l’inverse des réseaux traditionnels dont le coût de la collecte via le réseau d’agences est de l’ordre de 100 à 200 points de base, les banques en ligne ont un coût de collecte pratiquement nul et peuvent reverser « cette économie » à leurs clients. Dans ce cas, on ne cherche pas la simplicité : on s’adresse au contraire à des catégories de clientèle expertes et exigeantes, qui viennent chercher la rémunération et les services.

On comprend donc pourquoi ces banques se limitent souvent à de la collecte. Outre la complexité des offres de prêts, les contraintes réglementaires freinent également les acteurs Internet à proposer de tels produits.

Par exemple, la loi Scrivener relative à la protection de l’emprunteur et régissant l’offre de prêt et les modalités de conclusion du contrat impose encore une relation postale (le cachet de la poste faisant toujours foi) entre le client et la banque, pour les étapes d’envoi de l’offre au client et d’acceptation par ce dernier. Toutefois, la dématérialisation à la source des justificatifs est une évolution programmée. Associés aux dispositifs de coffre-fort électroniques, ces justificatifs dématérialisés à la source permettront à terme la disparition des photocopies, ces dernières nécessitant bien souvent des passages en agence, de nombreuses manipulations et contrôles visuels.

On peut enfin supposer que la loi Scrivener s’assouplira, au bénéfice notamment de la signature électronique, reconnue depuis plus de dix ans comme ayant la même valeur qu’une signature manuscrite.

Pour illustrer ces difficultés, un benchmark mené par Sia Partners auprès de 40 établissements bancaires européens a mis en évidence une grande diversité de pratiques en termes de distribution de crédit immobilier par le canal Web. On trouve majoritairement des sites de prise de contact et très rares sont les établissements proposant à l’internaute des outils avancés de construction de plan de financement avec pré-accord en ligne. La France ressort comme le pays disposant en moyenne des pratiques les plus avancées, avec deux banques offrant à leurs prospects ou clients internautes la possibilité de monter leur dossier de demande de financement depuis chez eux, mais avec des photocopies de justificatifs, ce qui rend la soumission par courrier obligatoire. Ainsi, même si les acteurs historiquement tournés vers Internet proposent les services en ligne les plus aboutis, aucun ne permet de soumettre une demande de financement complète 100 % électronique. La marge de manœuvre pour développer son offre en ligne est donc importante et constitue un bon facteur de différenciation.

Les banques en ligne, quel que soit le modèle retenu, rencontrent un succès grandissant auprès d’un public de moins en moins réticent au pari du digital. Entre diversification de leur gamme de produits et développement de leur base de clientèle, les banques en ligne ont des leviers colossaux de développement. Par ailleurs, dans un contexte de baisse de la rentabilité des réseaux, les investissements des banques dans leurs stratégies Internet ne devraient pas se réduire à court terme.

![[Web Only] Tarifs bancaires : les banques amortissent l’inflation [Web Only] Tarifs bancaires : les banques amortissent l’inflation](http://www.revue-banque.fr/binrepository/480x320/0c0/0d0/none/9739565/MEBW/gettyimages-968963256-frais-bancaires_221-3514277_20240417171729.jpg)